一文读懂加密资产板块的盈利潜力与投资机会

加密市场进入 4 月以来,一系列黑天鹅事件频发(尤其是 Terra/UST 的崩盘拖垮了整个 Crypto 市场),引发加密市场的恐慌,市场信心愈发不足,同时市场也迎来了新一轮的洗牌。比如在本轮熊市中,以三箭资本为代表的新兴 Web3 知名投资机构,就成为“陪葬者”。

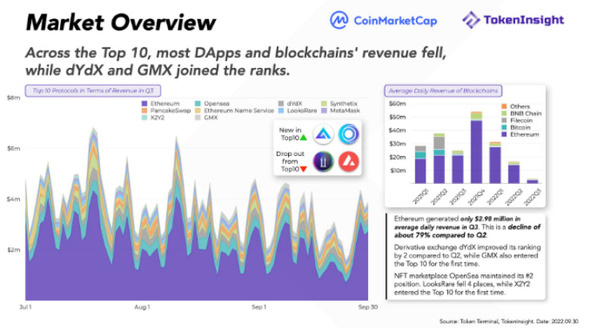

在进入到 2022 年的第三季度以来,市场整体仍旧没有明显复苏的迹象,一则是以比特币、以太坊为代表的整体“加密指数”仍旧走弱,且加密货币总市值仍旧处于下降趋势。根据 TokenInsight 所统计的 2022 Q3 季度的市场报告看,目前市场上绝大多数板块的交易量、用户活跃度、收入等多方面数据,都处于下降趋势。

比如在其统计的 Crypto 收入排行榜 Top10 中,大多数 DApp 和公链的收入都有所下降,尤其是龙头链以太坊,在第 3 季度的日均收入仅为 298 万美元,相较于第 2 季度下降了 79%,这很能反应目前加密市场整体的发展现状。

虽然市场整体投资活性的缺失,进一步导致整体的收入在下降,但目前仍旧有一些行业赛道,在目前的市场形势下具备盈利的趋势。本文将对具备盈利潜力的几大加密板块进行盘点,并对潜在的投资机会进行探索。

CEX 赛道

在加密市场整体表现不景气的情况下,CEX 在交易量以及盈利方面,仍旧是独一档的。目前头部 CEX 平台的日交易量基本都在百万美元级别(Binance 能够进入到千万级别),而纵观 DEX 板块,仅有 Uniswap 的日交易量能够勉强进入到百万级别。从盈利角度看,单从每日所产生的交易手续费,就能够为 CEX 带来十分可观的收入,CEX 板块的头部平台盈利能力是毋庸置疑的。

那么从 CEX 板块看,我们更看好 Binance 以及刚刚易主的 Huobi,为投资在熊市带来收益的潜力,前者在短期、长期均有机会且十分明确,而后者短期的机会较为明朗(孙宇晨的营销手段),长期不确定。

Binance 始终在横向的拓展生态,包括推出 BNB Chian、Binance NFT 以及一些类 GameFi 开发者计划,而在这个过程中其不断推出的一些抢购、打新活动基本都值得参与。与此同时,平台币 BNB 目前迎来了 21 次销毁,总共销毁 BNB 超过 200 个,价值 5.748 亿美元。所以通过真金白银不断回购销毁的 BNB,尤其具备长线的投资价值。

在波场创始人孙宇晨成为 Huobi 的掌控者,通过其不断的营销我们看到 HT 在短期内获得了较为良好的涨势,并且在孙宇晨宣布重启 Huobi 打新后,HT 仍旧有希望在短时获得新一轮上涨,且重启的前几期打新活动一定是存在机会的。但从长期看,Huobi 生态是否能够为投资者带来潜在收益并不明朗。此前 Bybit 的 Launch 打新,很多成功参与的投资者甚至存在亏损的情况,所以我们建议除上述两个生态外,目前其他 CEX 生态的一些投资活动不建议参与。

所以长期持有 BNB、参与 Binance 生态的一些打新活动,是明确能够获利的。而短期内,Huobi 生态是具备一定机会的。

支付赛道

加密货币在最初就被在支付应用上寄予厚望,比如最早的比特币闪电网络的开发、一些专注于支付的公链(目前这些支付链逐渐的退出了市场)等等。当然,行业内也出现了一些跨网关类的,基于加密货币进行支付的协议,比如 Alchemy Pay、XRP、Crypto.com 等。

我们看到,其中 XRP 主要通过销售 XRP 代币作为主要的营收,在实际的支付上并没有过多的进展,但我们能够看到 Ripple 公司仍旧有着较强的营销能力,比如在 Ripple 发布 2022 年第二季度报告中,Ripple 在该季度销售价值 4.089 亿美元的 XRP 代币,与上一季度相比增长 49%,总销售额占全球 XRP 交易量的 0.47%,但 XRP 生态在实际业务场景上有所欠缺。

除了 XRP 外,Alchemy Pay 以及 Crypto.com 则始终在积极的推动加密货币在支付领域的布局,业务范围不断取得进展,比如他们陆续宣布与 Shopify、Google Pay 等具备海量用户规模的 Web2 生态合作。虽然他们并没有公布一些销售数据,但在就目前看这些具备实际业务支撑的支付生态,具备不被市场行情所影响的稳定营收。所以以 ACH、CRO 等为代表的具备业务基础的支付类加密资产,可能会随着其业务的利好而不断获得市场的共识。

支付板块中,基于加密货币的流支付也正成为具备潜力,且被市场所看好的子板块。

流支付是一种基于加密货币的持续支付手段,它能够帮助需求者构建一个基于不同需求的持续支付方案,比如以加密货币的形式,为在工资、支付、投资和购物在内的金融交易提供实时、连续的资金流。以流支付为主要概念的协议主要包括 Zebec、Superfluid 、Streamflow、Drips 等,但从流支付赛道的实际业务进展以及盈利角度看,目前 Zebec 生态一家独大,且与诸多 Web2 企业建立了合作。

在 Zebec 生态发展的初期,就有 1/3 的 Solana 项目用 Zebec 系统发放工资,其创建了 Solana 链上最大的生态系统(Zebec Pay 是目前唯一合规的可用于流支付的工具)。Zebec Protocol 早期用户规模就已经达到了 30000+,且在没有任何质押挖矿的情况下,TVL 就曾突破 3 亿美元的规模,Zebec 仅在 2022 年将实现 2000 万美元的收入,为生态带来 200 万-600 万净利润,而预计一年内(至 2023 年 8 月)将实现 4000-5000 万美元收入。值得注意的是,Zebec 是目前少有能够实现盈利的 Web3 生态,且其盈利能力不输行业最赚钱的 CEX 板块。

此外,Zebec Protocol 的 Web3 伙伴包括 ARB、Synchrony 、Francium、Mirror World、HalkSight、Drippies、Rewards Bunny、Aver Exchange、Moonlana 等。目前通过与 Rewards Bunny 合作,Zebec Protocol 与包含 ebay、alibaba、travel、booking.com 等超 1000 个 Web2 企业间接产生合作,并创造了现金流收入与盈利。

Zebec 也与 Web2 支付巨头 Visa 展开合作合作,前者加入了他们的“快速通道”金融计划,Zebec 是首个获准加入 Visa 计划的 Solana 项目,在此基础上 Zebec 将推出定制借记卡,允许用户将其实时流动性无缝转换为 FIAT 货币,使用者将能够使用 Zebec 借记卡使用钱包中的加密货币购买日常商品和服务。而目前,Zebec 也收购了 5 家 Web2 支付公司,并为这些支付通道以合规的形式集成流支付特性,进一步推动流支付手段的大规模采用。

而在前不久,Zebec 通过 Eclipse 基于 Zk-Rollup 方案,以 Layer2 的形式推出了新的链 Zebec Chain,该系统兼具隐私与效率,且构建流支付业务产生的交易费用极低,这将能够为更多的 Web3 应用构建流支付特性提供基础。

所以我们看到,流支付正在成为一些传统企业的新刚需,而赛道本身的市场发展潜力以及其潜在的盈利能力,是毋庸置疑。所以从普通投资的角度看,流支付板块的主要机会以 Zebec 生态为主,其中 Zebec 的生态通证 ZBC 是目前可以逢低布局的一个优质资产(小市值),有望在持续利好的刺激下迎来新一轮的价值增长。

此外,Zebec Chain 目前仍处于开放节点(Zepoch)申请阶段,随着生态业务量的骤增,成为 Zepoch 节点,有望在未来获得流支付赛道的市场红利。

DeFi 赛道

从 2020 年 DeFi 之夏后,DeFi 迅速成长为了一个成熟的赛道,并进一步分化出包括借贷、DEX、保险、合成资产以及衍生品等诸多板块。DeFi 火热时期,多数主流的 DeFi 协议都能够从增长迅猛的 TVL,以及巨大的交易量中,获得盈利,但在加密世界整体不景气的情况下,仅有少量的 DeFi 协议能够实现盈利。

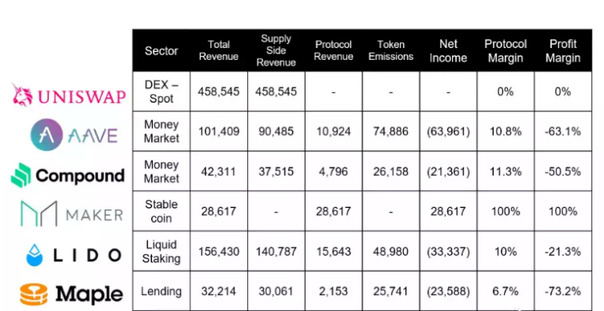

Bankless 分析师 Ben Giove 在 8 月初,曾通过深入研究六大以太坊上的 DeFi 协议包括 Uniswap、Aave、Compound、Maker、Maple 和 Lido ,通过对比这些协议代币释放与收入之间的差值,来评估它们在熊市下的盈利情况。

仅从今年的 1 月到 7 月,我们看到多数老牌 DeFi 协议都是亏损的,而 Maker 是因为没有代币释放,而被标记为“100%”盈利。除了 Maker 外,Uniswap 是潜在盈利的,其在前不久社区发起“费用开关”提案,即 0.3%的手续费从原来的全部分配给 LP,调整为 0.25%分配给 LP,其余 0.05%分配给 UNI 代币的持有者,费用开关开启可能被看作 Uniswap 潜在获得盈利的一个关键因素。

所以从 DeFi 赛道看,目前老牌的 DeFi 协议虽然占据了大部分的 TVL,但盈利情况引人堪忧。但 DeFi 协议多数以 DAO 自治,并且短期的亏损并不会对这些头部 DeFi 协议的发展,产生过多的影响。而除了头部 DeFi 协议外,其他 DeFi 协议用户、资金稀少,DeFi 赛道整体的盈利情况同样较差。

从投资的角度看,目前一些老牌的 DeFi 协议仍旧能够提供较低,但是比较稳定的存款、流动性挖矿收益 ,但像 DeFi 赛道发展初期那样短期获得大量收益的机会少之又少。此外,虽然持有 UNI、COMP、AAVE 等 DeFi 协议代币也同样难以在短期获得可观回报,但随着市场的复苏,这类头部 DeFi 协议代币仍具备一定的市场潜力。

在 NFT 赛道中,交易平台有望实现持续的盈利,其中 Opensea 的盈利能力独一档,但从年初至今,因 NFT 市场活跃度差导致 Opensea 交易量暴跌。而除了 Opensea 外,X2Y2、LooksRare 则因不断的为交易挖矿释放代币,但交易量骤降甚至难以实现收支平衡。目前 NFT 板块整体叙事缺失,就目前潜在的投资机会较少,不建议过多参与。

总结

从盈利的角度看,目前加密行业除了 CEX、支付板块项目、生态具备明确的、持续的盈利能力外,其他板块盈利能力堪忧。而反应在投资选择上,Binance 系可作为长久的投资重点,Huobi 系以短期为主,其他 CEX 生态的投资活动谨慎参与。

而支付赛道看,一些老牌的支付代币可以持有等待利好,而流支付赛道是一个潜力板块,而进展较为迅速的 Zebec 可以作为布局的重点,且其 Zepoch 节点可提早布局(目前成本较低)。除上述板块外,一些老牌的 DeFi 协议能够提供稳定但较低的 APY 收益,且他们的代币比如 UNI、AAVE 等可长线埋伏,而 NFT 赛道以及 GameFi 赛道等不建议参与。

评论